grün - rentabel - sicher

Welche Steuervorteile habe ich?

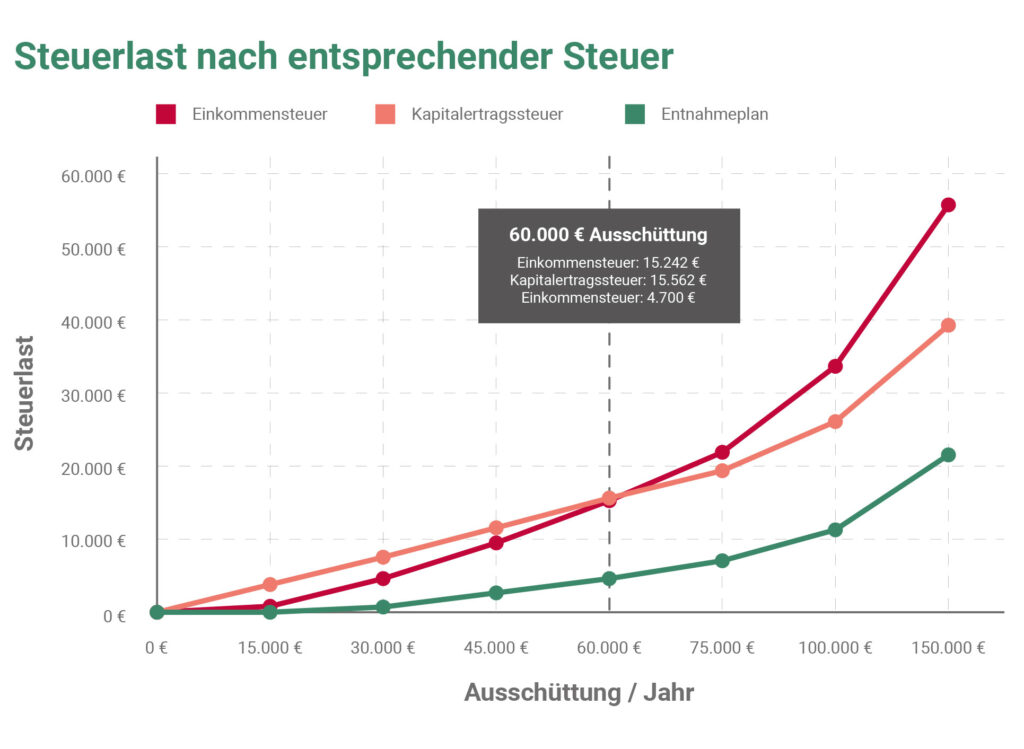

Das Schöne an deinen Investments bei F4N: Steuern fallen für dich erst in der Auszahlungs- bzw. Entnahmephase an. In der Entnahmephase deines Investments gelten einige Prämissen. Dein Geld soll immer und zu jeder Zeit dein Geld sein und du sollst flexibel darüber verfügen können – Ausgeben, Verschenken oder Vererben muss also egal wann eine Option sein. Der weniger intuitive Teil ist allerdings die Steuerlast auf deine Gewinne. Ein Bild sagt da häufig mehr als 1.000 Worte. Auf der linken Seite der Grafik ist die zu zahlende Steuer abgebildet, beim entsprechenden Jahreseinkommen unten – z. B. musst du bei 60.000€ Einkommen ca. 15.000€ Einkommensteuer zahlen bzw. Kapitalertragssteuer, wenn es Gewinne aus herkömmlichen Investments sind (siehe Grafik.)

In Deutschland gibt es sieben Einkunftsarten. Sechs davon werden verrechnet und mit der Einkommensteuer (ESt = Einkommensteuer) belegt. Da rein zählen zum Beispiel Lohn, gesetzliche Rente oder auch Mieteinnahmen. Die Einkommensteuer verläuft “progressiv”, d. h. der prozentuale Steuersatz steigt mit steigendem Einkommen bis auf maximal 45%. Ab ca. 65.500€ Einkommen kommt außerdem der Solidaritätszuschlag von 5,5% der zu zahlenden Steuer hinzu. Sofern du Mitglied in der Kirche bist kommen noch einmal 8-9% der zu zahlenden Steuer dafür oben drauf.

Die siebte Einkunftsart sind Kapitalerträge (KESt = Kapitalertragsteuer), auf welche nach den ersten 1.000€ Freibetrag immer 25% Steuer anfallen, allerdings musst du zusätzlich auf die zu zahlende Steuer 5,5% Solidaritätszuschlag zahlen.

Beim Entnahmeplan deines Investments bei finance4nature ist zwar ebenfalls die Einkommensteuer anzuwenden, allerdings nur auf die Hälfte der Erträge, weshalb du sowohl in der Progression fällst, als auch weniger Gewinn zu versteuern hast. Du zahlst also einen geringeren Prozentsatz nur auf die Hälfte deiner Gewinne, wodurch sehr viel Steuerlast vermieden wird. Dein Durchschnittssteuersatz ist damit beim Entnahmeplan häufig geringer als 10%.

An der vertikalen Achse der Grafik kannst du die Steuerlast der entsprechenden Steuer ablesen. An der horizontalen Achse ist der zu versteuernde Gewinn abgebildet. So beträgt die Steuer bei einem Einkommen von 60.000€ jährlich bspw. 15.242€ bei der Einkommensteuer, 15.561€ bei der Kapitalertragsteuer (inkl. SolZ), aber nur 4.700€ beim Entnahmeplan. Du hast also über 10.000€ Steuern gespart, wenn das Einkommen aus dem Investment bei finance4nature kommt im Gegensatz zur normalen Einkommensteuer oder der Kapitalertragsteuer.

Wie groß kann meine Steuerersparnis sein?

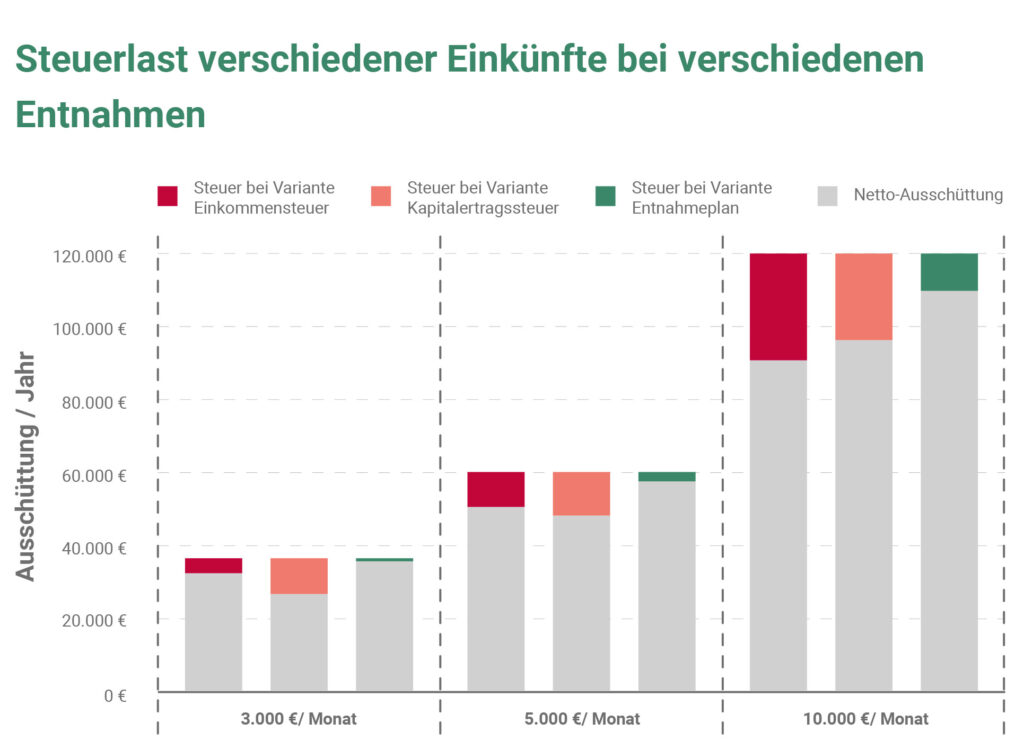

Es sind also zwei Faktoren maßgeblich für deine Steuerlast und damit auch für deine Nachsteuer-Rendite des Investments: Die anzuwendende Steuer und die Höhe der Einnahme. In unten stehender Grafik siehst du ein paar Beispiele zu Einkommen und Steuerlast unter dem Gesichtspunkt unterschiedlicher Versteuerung. Bei jedem Beispiel gehen wir davon aus, dass dein Investment zum Zeitpunkt der ersten Entnahme zu drei Vierteln aus Gewinn besteht – bspw. sind 400.000€ in deinem Investment, 100.000€ davon sind Eigenbeitrag II. Wie groß kann meine Steuerersparnis sein?

Es sind also zwei Faktoren maßgeblich für deine Steuerlast und damit auch für deine Nachsteuer-Rendite des Investments: Die anzuwendende Steuer und die Höhe der Einnahme. In unten stehender Grafik siehst du ein paar Beispiele zu Einkommen und Steuerlast unter dem Gesichtspunkt unterschiedlicher Versteuerung. Bei jedem Beispiel gehen wir davon aus, dass dein Investment zum Zeitpunkt der ersten Entnahme zu drei Vierteln aus Gewinn besteht – bspw. sind 400.000€ in deinem Investment, 100.000€ davon sind Eigenbeitrag und 300.000€ sind Gewinn. Wie du siehst, ist der Nettoertrag bei dem Entnahmeplan am größten. Übrigens sind alle anfallenden Kosten bereits in der Steuerlast verrechnet. Entnimmst du 48.000€ jährlich, so würden 6.531€ Einkommensteuer anfallen, 9.495€ Kapitalertragsteuer (inkl. SolZ), allerdings nur 1.693€ beim Entnahmeplan – dein Durchschnittssteuersatz liegt beim Entnahmeplan also bei rund 4,7% (inklusive aller Kosten). Das Beste: Das nicht entnommene Kapital bleibt im Investment und erwirtschaftet weiter Gewinne, du kannst allerdings jederzeit alles entnehmen, verschenken oder vererben – du bleibst voll flexibel.